Apple a annoncé une mise à jour majeure d’Apple Pay appelée Apple Pay Later, qui permettra aux consommateurs de répartir le coût d’un achat Apple Pay en quatre paiements égaux sans intérêts ni frais de retard. Le nouveau service financier – qui était prévu avant ses débuts à la conférence mondiale des développeurs d’Apple (WWDC) 2022 – est l’entrée de l’entreprise sur le marché énorme et en croissance constante de l’achat immédiat, paiement ultérieur (BNPL).

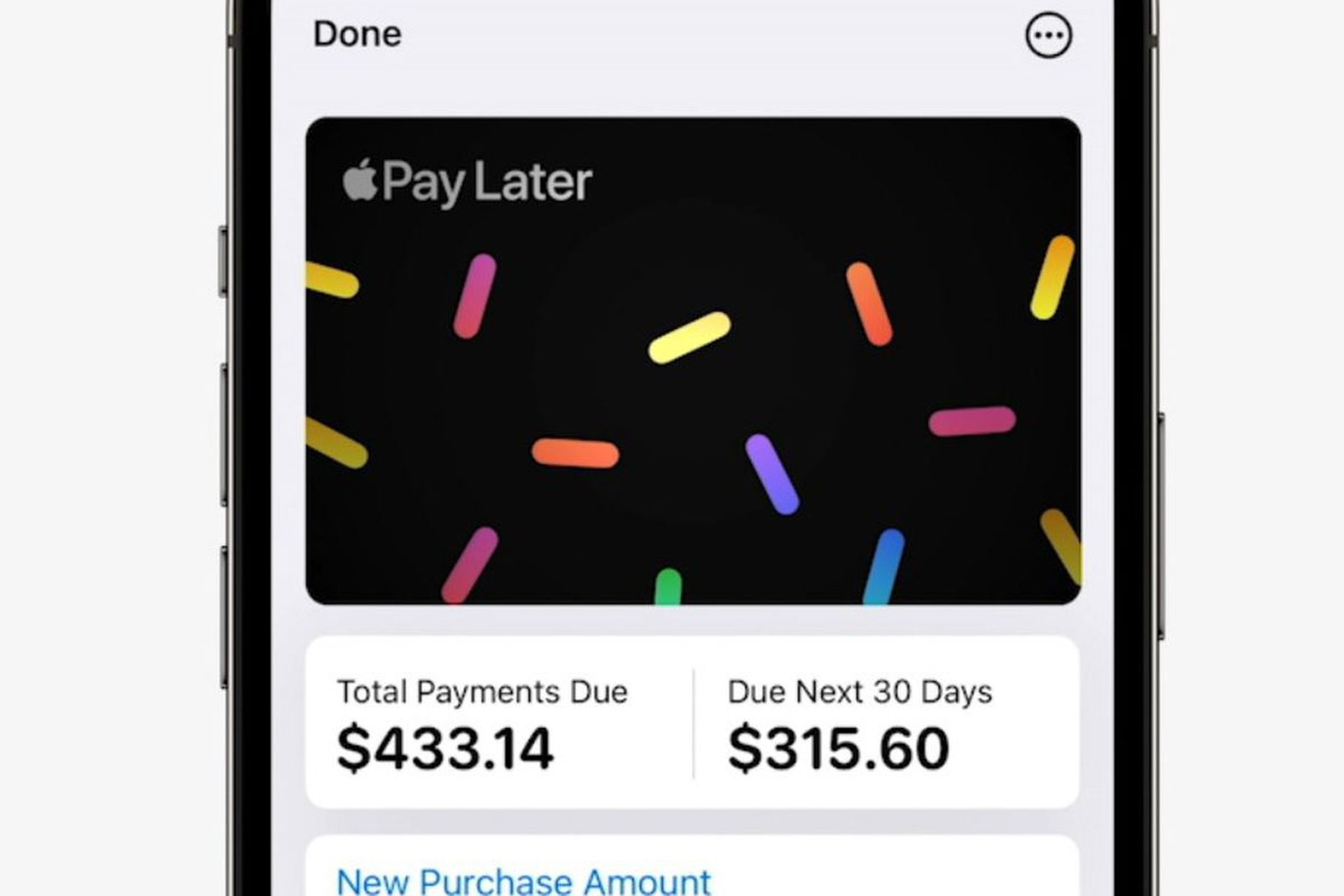

Apple Pay Later est un service qui vous permet d’effectuer des paiements à une date ultérieure, sans aucun effort de la part du développeur ou du commerçant. Cela fonctionne partout où Apple Pay est accepté aux États-Unis, à la fois dans les applications et sur Internet – cela ne nécessite aucun travail supplémentaire de la part du développeur ou du côté marchand. Les paiements peuvent être réservés, suivis et gérés à l’aide de l’application Apple Wallet sur iOS.

Le suivi des commandes Apple Pay, qui permet aux commerçants de fournir un reçu et un suivi des commandes à Wallet, a accompagné le lancement d’Apple Pay Later. Il est connecté à Shopify, selon Apple, et – comme Apply Pay Later – ne nécessite aucune intégration supplémentaire.

Avez-vous vérifié toutes les annonces Apple WWDC 2022 ?

Qu’est-ce qu’Apple Pay Plus tard ?

Apply Pay Later fournira des prêts pour les plans de versement à Goldman Sachs, similaires au programme de carte de crédit d’Apple, selon un L’histoire de Bloomberg l’année dernière. Selon le rapport, les clients qui effectuent un achat Apply Pay Later auraient le choix d’effectuer quatre paiements sans intérêt toutes les deux semaines ou de payer au fil du temps avec intérêt.

Néanmoins, Apple Pay Later sera en concurrence avec les services PayPal BNPL, Affirm, Klarna, Sezzle et une multitude d’alternatives différentes. Grand View Research prédit que la BNPL vaudra 39,41 milliards de dollars en 2030, ce qui en fait une cible lucrative.

La BNPL reste un service apprécié des clients. Selon un sondage, plus de 51% des Américains avaient utilisé un service BNPL en mars 2021. Accenture prévoit que le nombre d’utilisateurs BNPL aux États-Unis sera de 45 millions en 2021.

Cependant, les produits de la BNPL font l’objet d’une surveillance réglementaire croissante, certains régulateurs affirmant que le modèle commercial est trop dangereux. Plus d’un tiers des répondants qui ont utilisé les plans BNPL et en ont profité dans un sondage Credit Karma ont déclaré qu’ils avaient pris du retard sur leurs obligations.

Le Consumer Financial Protection Bureau des États-Unis a lancé une enquête sur le crédit BNPL en décembre. Afterpay a été poursuivi par la Californie pour ne pas avoir obtenu de licence de prêteur après avoir initialement refusé de le faire. Les responsables du Massachusetts sont parvenus à un accord avec Affirm après des allégations selon lesquelles il fournirait des services de gestion des prêts sans licence, tout comme le Département des services financiers de New York (NYDFS) et la Division des valeurs mobilières de l’Illinois (ISD).